时间:2022-11-29

在白酒行业,品牌力、产品力、渠道力、传播力和销售力五维竞争层面中,每一个层面重要性不言而喻,而渠道则起到最基础的作用,解决消费者购买途径的问题。合适的渠道模式可以稳固公司增长根基,带动其他层面的四维竞争力提升。为此,硕呈品牌战略咨询撰写本篇报告探究未来白酒渠道的发展方向,为白酒行业和相关机构提供一个参考维度。

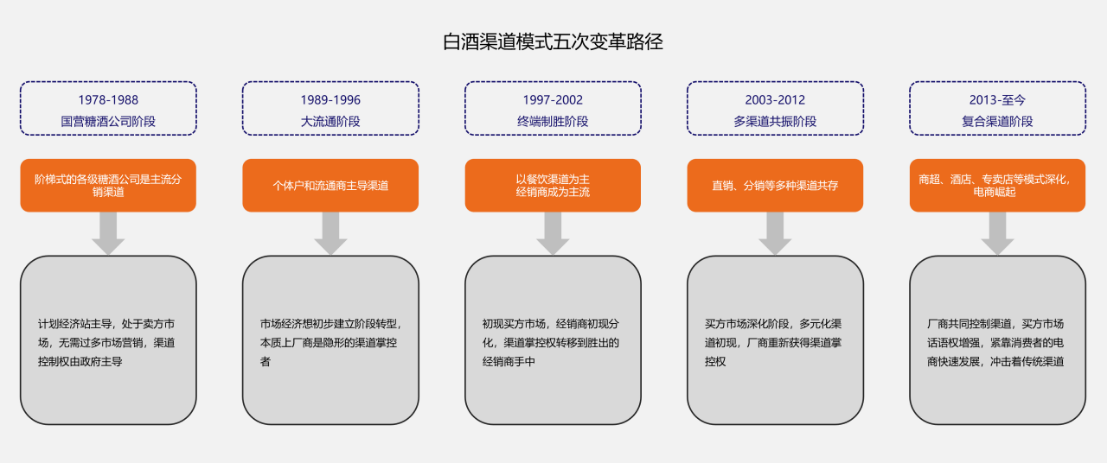

01白酒渠道模式历经五次变革,创新之路方兴未艾

白酒是食品行业的一个重要分支,在国民经济建设中处于重要作用,上缴的税收仅次于烟草名列第二。但白酒行业也受经济发展水平、产业政策等宏观环境影响较大,尤其是近年来互联网技术的发展和疫情事件的影响,白酒渠道模式随着环境的变化而呈现出动态的发展路径。

从1978年改革开放之后白酒行业渠道模式共经历了五次大的变革,不同阶段市场环境的不同,使得白酒的渠道发展具有各自阶段性鲜明的特点,同时不同阶段渠道掌控权也在不断发生着转移。

1)1978-1988:国营商业时代,统购统销模式。计划经济下供给不足,白酒呈现卖方市场结构:计划经济体制下商品采用计划订货、统购统销的模式,此时八大名酒在国务院商品分级管理体系中被列为第二类,由国务院确定商品政策、实行计划安排。酒类产品流通渠道主要依赖直线阶梯式国有糖酒公司,销售终端形式单一,渠道结构长而窄。

2)1989-1996:酒类流通市场化,渠道雏形初现。酒类销售由计划供应逐步走向市场化运作:酒类销售在 1988 年名酒价格放开之前,经历了 1983 年酒类销售自主权部分放开即统购统销与自销并行、1984 年生成经营权完全放开、1985 年完成自产自销市场化转型三大阶段。价格放开进程中供需结构不平衡催生价格双轨制,驱动渠道主体、渠道式变革,酒类渠道开始以个体户和流通商为主。

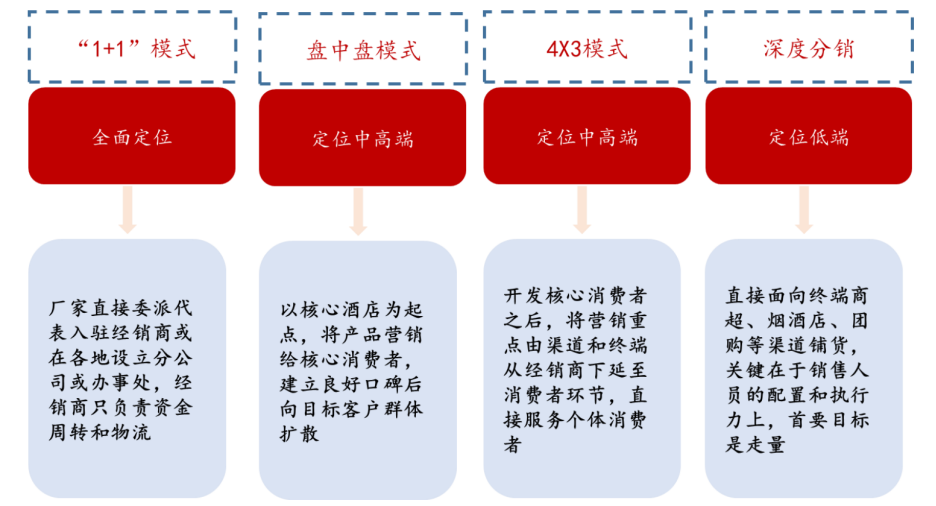

3)1997-2002:迈向买方市场,流通、商超、餐饮三足鼎立阶段。经济危机叠加政策趋严,白酒进入阶段性调整阶段,卖方市场逐步走向买方市场。产能驱动过渡到渠道驱动,大流通逐渐走向精细化营销。总量下降的同时两极分化,白酒企业开始对品牌、渠道产生了更多思考与实践。部分酒企利用直分销、盘中盘等渠道创新逐步走出困境,,白酒企业开始对重视渠道建设,渠道从粗犷的大流通模式逐渐走向精细化营销,逐步建立了流通、商超、餐饮三足鼎立的渠道格局。

4)2003-2012:黄金十年,渠道扩容,模式创新。白酒发展黄金时代,产品升级、场景多元、终端规范,多元因素驱动渠道变革,白酒消费终端专业化、规划化、连锁化雏形初现。渠道快速扩容,不同酒企通过独特的渠道模式创建来构建竞争优势,整体呈现复合渠道模式。单一渠道模式创新进入鼎盛时期,具有代表性的有茅台主攻“政商团购”(高端,全国市场)、五粮液“买断包销”(高端,全国市场)、洋河“后备箱工程”(次高端,立足江苏拓展全国)、口子窖“盘中盘”(中端,安徽市场)等。白酒渠道进入复合发展时代,包含了流通、商超、酒店、团购、名烟酒店等,此时掌握核心产品或核心渠道的酒商快速发展并逐步壮大,经销商开始分化。

5)2013 年至今:结构分层,渠道管理走向复合化、精细化和数字化。行业结构性增长,多元渠道体系确立。厂商与经销商开始重视终端动销,强化渠道管控,追求渠道良性发展,单一渠道模式的选择所能带来的红利有限。适合不同区域、不同场景、不同品牌的多元渠道体系成为现实选择。酒企间竞争关键点由渠道模式的选择转向渠道管理能力的提升,渠道管理成为竞争关键点,理性化、精细化、数字化趋势明确。

买方市场驱动渠道变革,黄金十年迎来渠道创新。卖方市场转向买方市场驱东白酒渠道变革,终端消费需求分层与技术变革进一步推动渠道分化。目前由流通、酒店、商超、专卖店、团购、电商等组成的复合渠道体系已经基本成型,团购和电商逐渐受到重视。

02白酒部分主流品牌 渠道模式演进简析

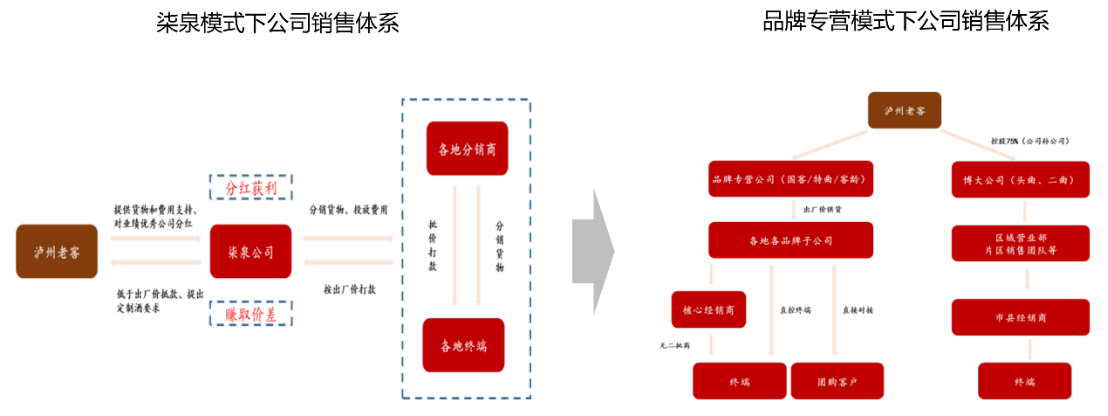

1) 泸州老窖:从“柒泉模式”到“品牌专营模式”,渠道变革更加扁平化和专业化,

另外也加大了对终端渠道的掌控力。

“柒泉模式”最大其弊端在于经销商只倾向于推利润高的单品,不利于品类扩张;而“品牌专营模式”一是有利于践行大单品战略,二是强化对经销商的控制权,三是解决价格倒挂,产品和价格管理更加严格。

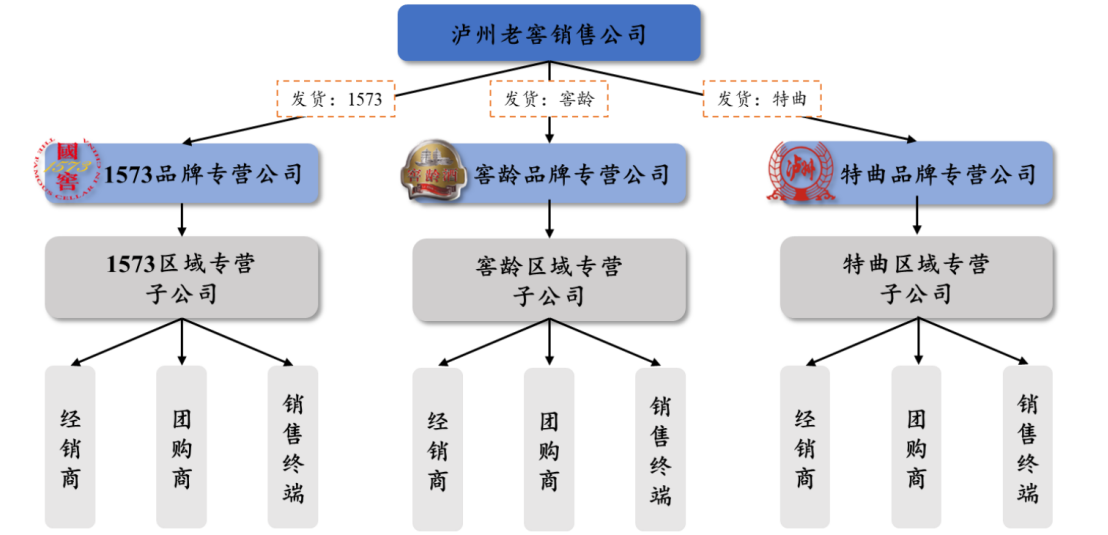

泸州老窖品牌专营模式:围绕核心大单品战略进行“收权”。“品牌专营模式”追求精简层级、终端掌控,聚焦大单品、强化渠道管控,用品牌专营模式实现了大单品收权战略。

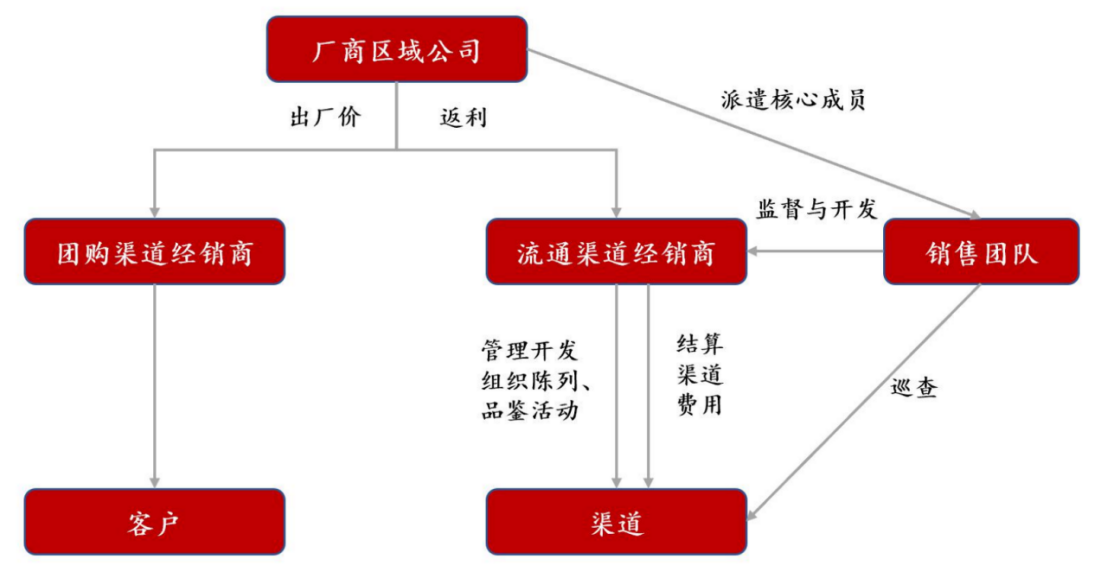

2)洋河:洋河积极探索渠道模式创新,取得良好成效,开创了“1+1”的销售模式,提升了渠道话语权。1+1模式适合话语权较强的名酒企业,在白酒品牌化高端化的趋势下,实力较强的 名酒企业可以通过“1+1”模式强化自身在厂商关系中的主导权。

洋河模式适应了当时的渠道需求,成为行业最高增长的白酒企业,相比于大部分白酒企业依赖于经销商来进行市场拓展,洋河渠道直控的高效性在团购市场和流通市场都得到了充分的体现。

3)汾酒:山西汾酒2017年开始推动渠道直控改革,实现终端深度控制。汾酒销售人员从2016年945人扩张至2020年1635人,同时公司借助经销商,辐射数倍于公司销售人员的地推人员,实现对于终端的有效控制。

厂商 1+1 模式很好帮助公司实现成本与执行效率的平衡。同时厂商 1+1 模式能够更好利用经销商的渠道资源,避免企业自主开发带来的高成本和人员规模过大的问题。

03白酒行业渠道破局之道

1)单一渠道红利消退,白酒渠道进入体系化竞争:白酒发展已经完成渠道盲点的查漏补缺以及渠道模式的不断演进,单一渠道红利基本不复存在。白酒企业无法依靠一招一式的单一渠道模式持续发展,而是依靠健全完整的复合渠道体系与营销系统,渠道数量、质量、覆盖率、主推率和激励政策等关键要素需要同时具备,整个渠道体系紧密围绕企业战略目标发展。

2)核心大单品直营率提升,小单品则可深度分销:近年来高端白酒掀起渠道变革浪潮,核心思路围绕运作精细化、核心大单品直营化趋势展开。茅台、五粮液、泸州老窖都在推进渠道扁平化,强化终端管控,实现大单品收权战略。不难看出,高端产品回归对品牌的重 视,核心单品需要精细化运作和消费者维护,更适合销售公司模式,通过强品牌、高 效率实现强渠道。

3)围绕消费体验,渠道多元化、细分化、前置化:渠道发展终极追求是成本更低、效率更高、体验更好, 过去渠道运营主要围绕商品(货)和区位(场)为主,目前核心消费者 成为主导渠道发展的核心因素,为了追求更好的消费体验白酒渠道将走 向多元化、细分化、前置化,电商、连锁、团购等离消费者更近、满足 更好消费体验的渠道将逐步凸显。

4)着力开拓线上渠道,线上线下一体化融合:渠道缩短、分级简化,生产商直面消费者。电商崛起打破线上线下的壁垒,让商品交易流通性得到空前提升,便捷的购买方式与灵活的仓储物流,极大程度满足了消费者购物时效性,线上线下融合进一步提升消费者购物体验。事实上,部分白酒龙头近年已重点布局线上渠道,如综合电商天猫、京东等,垂直电商1919官网商城、酒仙网,短视频平台抖音、快手等,第三方SAAS平台微盟、有赞等,企业自身官网小程序、微信商城等。

硕呈认为,白酒行业全渠道整合是大势所趋,依靠数字化推动渠道创新、开拓第二增长曲线成为企业的核心课题,如何搭上渠道时代变革的快车,是众多白酒企业需要深入思考的问题。